一般振替DVP取引

一般振替DVP(Delivery Versus Payment)制度とは、株式取引の株券の振替と資金の決済をリンクし、証券決済を確実に執り行う制度です。

一般振替DVP制度の概要

株式の取引は、証券会社が証券取引所を通じて行います。

証券会社は、顧客からの注文を証券取引所に発注し、取引が成立すると顧客から預かっている証券やお金の精算を行います。

一般振替DVP制度ができる前、証券やお金の精算は証券会社間で行っていました。

証券会社間の決済が順調に進めば問題ないのですが、顧客からの証券や現金の回収が遅れた場合、精算相手の証券会社にも影響が発生し、大きな取引になると、金融業界全体に影響を与える事にもなりかねません。

そこで、保振クリアリング機構と言う会社が金融機関の間に入り、証券と資金の受け渡しを引き受ける事で、未払いのリスクを軽減する制度です。

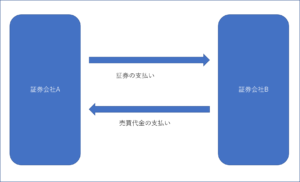

一般振替DVP制度前

証券会社間で発生した株式売買は、

証券会社Aから証券会社Bへ株式の支払いを行います。

同時に、証券会社Bから証券会社Aへ、売買代金の支払いを行います。

万一、証券会社Aが期日までに株式を用意できなかった場合、証券会社Bの顧客にも影響を与える事になりますし、証券会社Bが期日までに売買代金を用意できなかった場合、証券会社Aの顧客に影響を与える事になります。

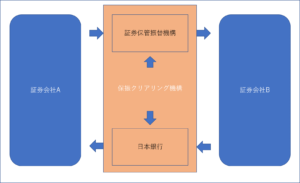

一般振替DVP制度後

一般振替DVP制度で、決済がどのように変わったかを見ていきましょう。

証券会社Aと証券会社Bが取引を行った場合、

取引が約定したタイミングで、証券会社Aから証券会社Bに株式が渡されます。

現在取引されている株式は全て電子化され、証券保管振替機構が管理しているので、証券保管振替機構の残高を電子的に更新する事で、株式の移動が完了します。

売買代金の受け渡しは、一日の取引が終了したタイミングで、日銀口座を使用して受け渡しを行います。

その際、保振クリアリング機構が間に入り、証券会社Aへ売買代金の支払い、証券会社Bから売買代金の回収を行います。

万一、片側の証券会社に資金ショートなどが発生した場合、保振クリアリング機構が間に入って支払うため、相手側の証券会社へは影響が発生しないという仕組みになっています。

コメントを残す